BRUNO ZANABONI

Quando si parla di Private banking, si fa riferimento a una particolare tipologia di servizio bancario, rivolto a una clientela facoltosa. Si tratta, in effetti, di un’industria piuttosto giovane, ma che, a giudicare dall’evoluzione registrata negli ultimi anni, promette grandi cose.

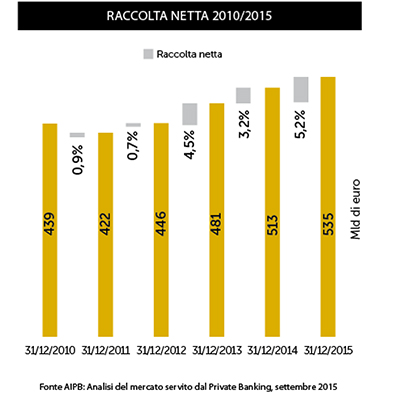

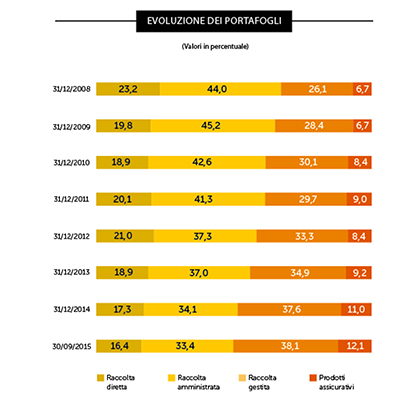

Numeri da capogiro, che indicano che il Private Banking è un settore in costante crescita, con risultati sempre più positivi. Infatti, le scelte dei clienti target hanno permesso agli operatori che offrono un servizio di Private banking di raggiungere a settembre 2015 un volume di masse in gestione pari a 535 miliardi di euro, mostrando così un trend di crescita costante dal 2008, ad eccezione del 2011, con incrementi annuali invidiabili che vanno da un minimo del 5.8% ad un massimo di 7.8%. Un’industria, quindi, che sembrerebbe non risentire degli effetti disastrosi della crisi economica degli ultimi anni.

È necessario specificare, comunque, che la clientela target di questo settore dimostra di avere alcune caratteristiche peculiari rispetto ai principali mercati internazionali. Innanzitutto, se è vero che, geograficamente, i clienti private sono distribuiti su tutto il territorio nazionale, si registra una maggiore concentrazione in quattro regioni dell’Italia Settentrionale, ovvero Lombardia, Emilia Romagna, Veneto e Piemonte. Inoltre, è importante ricordare come il 95% di famiglie Private italiane possiede una ricchezza finanziaria compresa tra 500.000 e 5 milioni di euro.

Approfondendo la questione sulla complessità del patrimonio, emerge che la componente finanziaria pesa mediamente il 43% rispetto al 39% di patrimonio immobiliare e al 18% di ricchezza reale come arte, gioielli e beni di lusso.

Approfondendo la questione sulla complessità del patrimonio, emerge che la componente finanziaria pesa mediamente il 43% rispetto al 39% di patrimonio immobiliare e al 18% di ricchezza reale come arte, gioielli e beni di lusso.

Le famiglie Private in Italia sono circa 628.000, ovvero solo il 2.5% del totale delle famiglie: una piccola percentuale che però detiene una (grande) ricchezza finanziaria pari a circa 983 miliardi di euro. Di queste famiglie, circa la metà sono servite da strutture private. In questa fotografia, aspetto da non sottovalutare e su cui riflettere è infatti la distinzione tra la clientela target del servizio di Private banking e tutti quei clienti che, pur avendo a disposizione patrimoni sostanziosi, scelgono di non affidarsi a questo servizio per gli investimenti.

Eppure, in questa compagine così articolata, non dobbiamo dimenticarci di considerare tutte parti in gioco, perché i clienti non sarebbero tali se non ci fossero al loro servizio professionisti della consulenza, i private bankers. Ma, anche in questo caso è bene prestare attenzione: quando si parla di Private, infatti, i confini che definiscono il rapporto professionale non sono più così nitidi e precisi come in altri ambiti. Stiamo parlando, di persone che decidono di affidare il loro patrimonio o, almeno, parte di esso a un professionista, che per svolgere il suo mestiere deve essere a conoscenza di aspetti molto privati della loro vita.

Se non ci sono lati oscuri, il banker è messo in condizioni di valorizzare al meglio il patrimonio del cliente. Fondamentale diventa quindi il rapporto umano, fatto di dialogo, disponibilità reciproca, ascolto e, naturalmente, empatia: fatto 100 la qualità dell’offerta di valore del cliente, il 69% è riconducibile alla componente umana e relazionale. Il successo infatti è dato dalle persone che, in vista di un obiettivo comune, si muovono in sinergia; così il private banker non è più solo e soltanto un professionista che dimostra di avere competenze a 360 gradi, ma diventa soprattutto un confidente, una persona cioè depositaria della fiducia del cliente: il modus operandi deve andare oltre la mera e sterile gestione del patrimonio. Per questo negli ultimi anni l’importanza del ruolo del banker è aumentata, perché sempre più clienti hanno compreso la necessità di avere un referente di fiducia.

E questa fiducia in un professionista si è tradotta nel tempo in fedeltà al settore: in particolare, secondo un’indagine Aipb, dal 2006 al 2015, i clienti fedeli sono aumentati del 23% e, nonostante la crisi del 2008, i clienti vulnerabili sono diminuiti del 15%. Va detto, però, che fiducia nel settore non significa necessariamente fiducia nell’operatore scelto: infatti, elementi di inquadramento, permanenza nel ruolo e dimensione del portafoglio di clientela non bastano a connotare il settore. Si assiste infatti a un turnover non indifferente dei bankers, che, nel cambiare da un operatore all’altro, molto spesso si portano dietro i clienti e i relativi portafogli.

Ciò dà ragione al fatto che è la fiducia nella persona l’elemento veramente caratterizzante il rapporto professionale tra banker e cliente, non soltanto la solidità dell’istituto di appartenenza del professionista.

Considerati tutti questi elementi, non stupisce che per il settore si prevede un futuro roseo: già il 2015 infatti è stato un annus mirabilis per il l’industria Private, in cui gli asset in gestione delle banche private sono aumentati complessivamente di 27 miliardi rispetto a dicembre 2014.

Considerati tutti questi elementi, non stupisce che per il settore si prevede un futuro roseo: già il 2015 infatti è stato un annus mirabilis per il l’industria Private, in cui gli asset in gestione delle banche private sono aumentati complessivamente di 27 miliardi rispetto a dicembre 2014.

Tuttavia, non si sta suggerendo che si possa riposare sugli allori, perché, come in tutte le cose, aspetti su cui migliorare e continuare a investire ci sono sempre. A cominciare dalla qualità dei prodotti offerti alla clientela finale, perché fondamentale resta il rispetto di standard di qualità nel processo di selezione e monitoraggio dei prodotti di investimento ad alto contenuto di servizio, qualità quindi che deve essere mantenuta elevata in tutte le fasi dell’erogazione del servizio. Non da ultimo, di primaria importanza sono anche le competenze: in un settore come quello del > Private non basta una persona che si dedichi completamente al cliente e che soddisfi ogni sua necessità, perché ciò, considerati gli standard di qualità che l’industria Private si prefigge di avere, sarebbe altamente riduttivo. A un servizio di qualità deve necessariamente corrispondere una preparazione dei professionisti di qualità. Preparazione vuol dire quindi formazione, termine con il quale si intende un processo lungo e impegnativo, ma soprattutto volontario e consapevole, che mette l’individuo al centro di uno studio che genera insegnamenti che col tempo si trasformano in facoltà acquisite, ovvero proprio le competenze a cui si faceva riferimento prima.

Sicuramente, però, affinché questo processo di apprendimento vada a buon fine e sia nei fatti costruttivo, è bene che il formatore sia una persona preparata, in grado di trasmettere le conoscenze con entusiasmo, volontà e amore, in una parola, passione. Se ci sono tutti questi elementi, allora il professionista è degno di questo nome e riuscirà a garantire tali standard di qualità. In questo ambito, tra le competenze necessarie figura anche un corretto ed evoluto utilizzo della tecnologia: i private banker devono tenersi pronti e armarsi di nuovi strumenti.

Non solo: oggi più che mai ha un ruolo decisivo e imprescindibile, non solo la formazione, ma anche l’aggiornamento continuo, proprio perché i supporti tecnologici evolvono a ritmi supersonici e imprevedibili. Questo, nell’ambito della professionalità dei banker è da considerarsi come valore aggiunto, quindi, non resta che stare a vedere quali strategie attueranno i vari player per continuare a essere competitivi sul mercato.

Non a caso la competitività è un termine fondamentale di questa industria. Fino a non molto tempo fa, infatti, il trend evolutivo degli operatori ha percorso strade più o meno simili; oggi non è più così, perché al contrario, gli operatori stanno sempre più tendendo alla differenziazione. In altre parole, i diversi operatori stanno tentando di declinare ognuno in modo unico il servizio di Private banking, così da essere appetibili a una fetta sempre maggiore di clienti, che decidono di affidarsi a chi soddisfa meglio le sue aspettative.

Tutti questi cambiamenti del modello di business degli operatori devono però fare i conti anche con il background normativo, che ad oggi è anch’esso in piena evoluzione, tra Basilea 3, che avrà l’obiettivo di migliorare i requisiti patrimoniali degli istituti di credito, e Mifid2, che andrà a rivedere le modalità con cui erogare la consulenza in materia di investimenti al cliente finale. In questo contesto, la vera sfida degli operatori e, più in generale, dell’industria Private, sarà quella di offrire la migliore qualità di servizio alla clientela e di strutturare la propria offerta in modo tale da essere da supporto al miglioramento dei requisiti patrimoniali del gruppo.